来源:猫财经

日前,微创心率管理有限公司(以下简称:微创心率)向港交所递交招股书申请上市,这也将是“微创系”拆分上市的第7家公司。

除了微创医疗早在2010年登陆港股之外,近年“微创系”批量分拆多家公司进行IPO申报。

2019年,心脉医疗在科创板上市,2021年微创医疗有将微创机器人、心通医疗送入港股,同年微创光电登陆北交所。此外,微创脑科学和微电生理也在2022年分别成功在港股和科创板上市。

值得一提的是,“微创系”送上市的公司大部分还没有实现盈利,据各家公司2022年年报显示,微创脑科学经调整后的净利润分别约为1.31亿元,心脉医疗和微电生理归母净利润则分别约为3.57亿元和297.18万元。

目前,“微创系”仅有上述三家勉强实现营利,其中,微电生理扣非净利润依然为亏损1139.33万元。

不过即使尚未盈利,微创心律在一级市场上依然受到多家明星资本的入股。2020年,微创心律获得了1.05亿美元的B轮融资,高瓴作为领投方出资5000万美元,同时获得12.46%股权占比。

一年后,2021年7月,微创心律又完成1.5亿美元的C轮融资,本轮融资由高瓴、微创共同领投,此外还包括碧桂园创投、中金资本、易方达资本等。该轮融资后,微创心律的估值达12.5亿美元,约合人民币90亿元。

需要注意的是,在2021年的C轮融资中,微创心律与高瓴签订“对赌协议”,微创心律如果不能在2025年7月17日前完成上市,或者微创心律完成首次公开发售市值少于15亿美元(折合人民币106.7亿元)且微创心律所得款项总额少于1.5亿美元(折合人民币10.67亿元),均会面临赎回风险。

市场占有率较低,

3年亏损17亿元

微创心律主要从事用于心律管理(CRM)的有源植入式医疗器械的研发、生产和销售,在这一领域企业的市场集中度较高,根据弗若斯特沙利文统计,2021年,仅有五大跨国企业进入该领域,并合计在全球市场拥有超过90%的市场份额。

而微创心律的起点也源于2017年,微创医疗以15亿港元的对家将LivaNova旗下CRM业务收入囊中,从而开始心脏起搏器产业的相关布局。

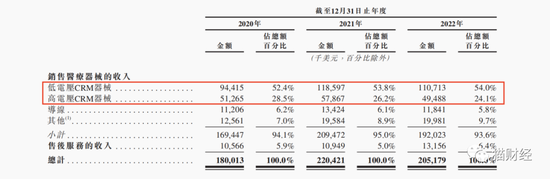

从构成来看,微创心律绝大部分收入是来自低电压CRM器械和高电压CRM器械的销售,2020年至2022年(以下简称报告期),二者合计分别为公司贡献了80.9%、80%和78.1%的营业收入。

据微创心律表示,按照2021年的销售收入及销量计算,其在法国占据最大的心脏起搏器市场份额,并且2021年微创心律还是中国心脏起搏器制造的第一大供应商。

但在CRM器械五大跨国企业中,美敦力、雅培、波士顿科学、百多力在全球市场份额分别为44.6%、19.2%、18.3%和15.4%,微创心律则仅1.8%,即使在中国的市场份额也依然远低于其他外资公司。

就微创心律本身而言,目前欧美等地区心脏起搏器市场发展较为成熟,法国依然是公司最主要的收入来源地,报告期内,公司分别有43.6%、43%和42.2%的收入来源于法国。

近年来,中国作为心脏起搏器最大的发展中市场,微创心律在中国的销售收入占比也逐年提高,报告期内分别为4.4%、5.9%和6.2%。

但即使作为心脏起搏器销售的龙头企业,微创心律也和“微创系”的绝大部分上市公司一样,依然还没有从中实现盈利。

报告期内,公司实现营业收入分别约为1.8亿美元、2.2亿美元和2.05亿美元,同期净利润亏损额分别约为5430.1万美元、8806.3万美元和1.07亿美元,甚至亏损幅度还在扩大。

三年内,微创心律累计亏损额达到2.49亿美元,以6月8日美元对人民币汇率粗略计算亏损额达到约17亿元。

并且据招股书显示,报告期内公司经营活动所产生现金流量净额分别为净流出的6049.9万元、3180.4万元和4844.4万元。

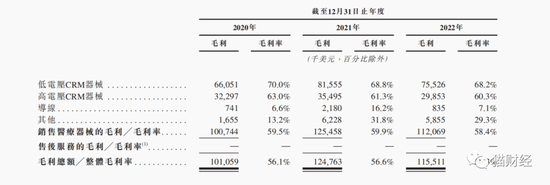

微创心律难以盈利一方面来看,是公司近年主要产品的毛利率整体呈下降趋势,高电压CRM器械的毛利率由63%下降至60.3%,收入占比略有提升的低电压CRM产品毛利率也由2020年的70%下降至2022年的68.2%。

另外,报告期各期,微创心律的研发成本分别约为5638.8万美元、6370万美元和5926.6万美元。同时,超过8500万美元的销售及营销开支也很大程度的消耗着公司的利润空间。